Krátkodobá rezerva

Finanční koučink začíná u zásadní otázky přístupu ke spotřebě a s tím spojené otázky tvorby rezervy na účtu. Ano mohli bychom s vámi jako jiní podepsat na první dobrou nějaký investiční produkt nebo se s vámi bavit o skvělé investici do zlata, do nemovitostí či do bitcoinu, ale k čemu vám to je, když nemáte pod kontrolou svou spotřebu, která vám může způsobit v budoucnu nemilé situace?

V době prvního lockdownu výzkum ukázal, že 43 % Čechů nemá rezervu ani na měsíc. Ovšem i kdybyste disponovali dostatečnou rezervou na účtu, stále vnímáme kontrolu nad svými výdaji jako zásadní výchozí bod pro úspěšné investování a finanční plánování. Co máme pod kontrolou, umíme řídit a tím pádem na tom vydělávat.

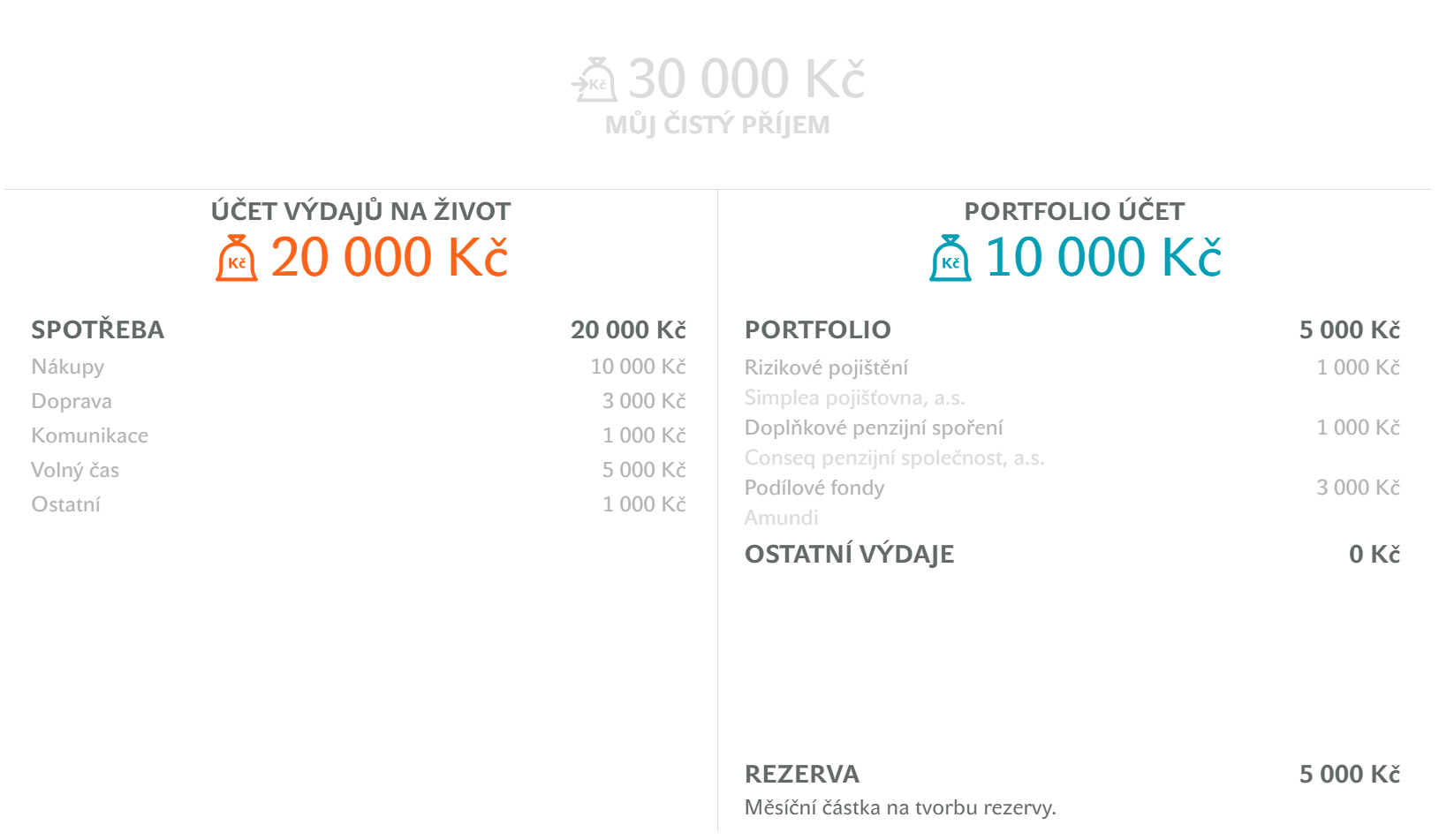

A jak tedy na to? Úplně jednoduše. Vlastně je to taková blbost, která má ale velký vliv na spotřební chování. Říkáme tomu princip dvou účtů. Na jednom běžném účtu pracujete pouze se spotřebou, kterou jste si sami určili a všechny zbylé prostředky putují hned po výplatě na druhý běžný účet, který slouží pouze ke tvorbě rezerv. Zásadní na celé myšlence je, že odložíte peníze na svoji budoucnost hned a ne až na konci měsíce podle toho „co zbyde“. Tímto principem se řídíme všichni v kanceláři, takže psychologický efekt pociťujeme sami na sobě. Vyzkoušejte?

Na spořicím účtu by měla být rezerva ve výši 3 – 6 násobku měsíčního příjmu. Tato rezerva vám řeší případnou ztrátu zaměstnání nebo výpadek zakázek u živnostníků. Je to také finanční polštář pro nečekané výdaje typu rozbité auto, oprava pračky apod. Díky této rezervě budete moct vždy v pohodě odjet na dovolenou a vůbec se vám bude lépe spát.

S tímto návykem je pak mnohem jednodušší plánovat vaše budoucí cíle.